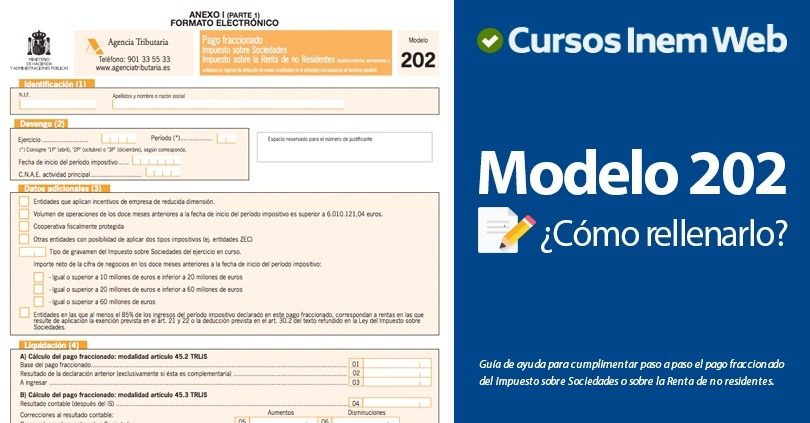

Te mostramos paso a paso cómo cumplimentar el modelo 210 relativo al Impuesto sobre la Renta de no Residentes y todo lo que necesitas saber antes de presentarlo.

El modelo 210, denominado como Impuesto sobre la Renta de no Residentes sin establecimiento permanente, tiene como finalidad la presentación de la declaración ordinaria a efectos del IRPF, para aquellas personas no residentes que no tengan establecimiento permanente en España.

Índice del artículo

1. El modelo 210 AEAT

El modelo 210 se utiliza para efectuar la liquidación del IRNR (Impuesto sobre la Renta de No Residentes), es decir, el impuesto que grava las rentas (rendimientos o beneficios) que personas físicas o entidades no residentes en España han obtenido dentro del territorio español.

2. ¿Quiénes están obligados a presentar el modelo 210?

La residencia fuera del territorio español no obliga a la presentación del modelo 210. Para ello, el declarante o sujeto pasivo debe estar incluido en uno de estos colectivos:

- Personas físicas y jurídicas (entidades y sociedades) que, aunque no residan en territorio español, obtengan rentas en él y no tributen por el IRPF genérico. Un ejemplo de ello es el de los propietarios de bienes inmuebles ubicados en suelo español, o bien que obtengan rentas (alquileres) por su arrendamiento.

- Personas físicas nacionales de otro país, que tengan su residencia en España por cuestiones laborales (oficinas consulares, funcionarios delegados en España, diplomáticos, etc.).

- Entidades, sociedades y personas jurídicas en general, que tengan presencia, por cualquier motivo, en territorio español, y estén incluidas en régimen de atribución de rentas constituidas en el extranjero.

Consideración de No Residente Fiscal

Una persona tiene la consideración de residente fiscal en España cuando se produzca una de estas circunstancias:

- Que permanezca en territorio español más de 183 días en un año natural. Si la persona física o entidad reside en España pero no llega a los 183 días, Hacienda lo considera No Residente Fiscal.

- A estos efectos, se entiende que una persona física o jurídica reside en España cuando el volumen principal de sus actividades económicas o empresariales esté ubicado en España. Si no es así, será un No Residente Fiscal.

- También puede considerarse Residente fiscal español, cuando el cónyuge no separado y los hijos menores de edad residan habitualmente en España.

3. Instrucciones para el modelo 210

- Después de las últimas Reformas Fiscales, se han ido modificando los tipos de gravamen del Impuesto de No Residentes del 2015 y 2022 que se declaran mediante el modelo 210.

- Los tipos impositivos generales del IRNR para 2015 bajaron al 24% y al 20% para los residentes de la Unión Europea, Islandia y Noruega. Estas modificaciones afectarán para la Declaración del Impuesto de la Renta para no residentes 2015 y 2022.

- A partir del 2011, se usa este modelo, el 210, para todos los tipos de renta, rendimientos, ganancias patrimoniales (beneficios de la actividad laboral o empresarial) o rentas inmobiliarias imputadas (alquileres).

- La autoliquidación efectuada con el modelo 210 permite la declaración de rentas de forma separada (un modelo para cada renta), o bien de forma agrupada varias rentas, siempre que sean del mismo tipo, procedan del mismo pagador, se utilice el mismo tipo de gravamen, y procedan del mismo bien o derecho.

4. Modelo 210, ¿Cuándo se presenta?

Los obligados a declarar el Impuesto sobre la Renta de No Residentes, tienen que hacerlo presentando el modelo 210 antes del 30 de junio de 2022.

En función del tipo de rentas, los plazos son:

- Para las rentas que se deriven de transmisiones de bienes inmuebles, el plazo será de 3 meses a partir del mes siguiente a la fecha de transmisión (venta) del inmueble.

- Para las rentas que se imputen sobre bienes inmuebles (por ejemplo, alquileres), durante el año natural siguiente a la fecha del devengo (fecha de cobro del alquiler).

- Para el resto de rentas:

- En autoliquidación con resultado a ingresar: En los meses de abril, julio, octubre y enero, durante los veinte primeros días naturales de cada uno de estos meses, sobre las rentas que tengan fecha de devengo (fecha en que se haya obtenido el beneficio) en el trimestre anterior.

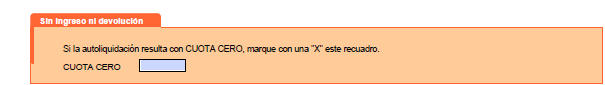

- Para autoliquidaciones que sean igual a cero, del 1 al 20 de enero del año siguiente a la fecha de devengo de las rentas.

- Autoliquidaciones con solicitud de devolución, se deben presentar a partir del 1 de febrero del año siguiente al fecha en la que se ha obtenido el beneficio a declarar y en el plazo de 4 años.

5. Modelo 210 ¿Cómo se presenta?

La presentación del modelo 210 puede realizarse de tres formas diferentes:

- A través de la Sede Electrónica de la Agencia Tributaria

- De forma telemática

- Mediante la presentación en papel del impreso en Entidades colaboradoras (Bancos y otras entidades financieras) y oficinas (delegaciones) de la AEAT.

Esta declaración, mediante el modelo 210, puede presentarse por el propio contribuyente, su representante y un responsable solidario.

Si se trata de una solicitud de devolución por haber existido un exceso de retención, también puede presentarse la declaración por el sujeto obligado a retener.

Para todo ello, se pegará, en todos los ejemplares, la etiqueta identificativa de la persona que presente la declaración.

6. Cómo rellenar el modelo 210 paso a paso

Datos identificativos

- En los diferentes espacios, haremos constar la fecha de devengo (obtención) de la renta que se declara y los datos identificativos de las personas indicadas, haciendo constar si se trata de persona física “F”, o jurídica “J”.

- Si el contribuyente tiene un código o número de identificación fiscal en el país en el que reside, se hará constar en la celda correspondiente al código extranjero.

- Si el contribuyente obligado a declarar ha designado un representante ante la Administración Tributaria a efectos de sus obligaciones con este impuesto, se hará constar en la celda correspondiente.

- También haremos constar los datos del pagador de los rendimientos (comprador de bien, inquilino, etc.). Si es una cantidad sujeta a retención por el que ha pagado las cantidades, también pondremos los datos del retenedor.

Renta obtenida/Base imponible

- En el apartado correspondiente a la renta obtenida, haremos constar:

- La cantidad, o suma de cantidades (en el supuesto de declarar varias rentas)

- El código de país

- Las claves del Tipo de renta y la clave de divisa.

Puedes encontrar estos códigos pinchando aquí.

Determinación de la base imponible

- En la celda número 4 haremos constar la cantidad que corresponda al rendimiento obtenido. En el caso de ser rendimientos procedentes de transacciones de inmuebles, el importe que resulte aplicando el porcentaje correspondiente (el 2% de forma genérica) al valor catastral del inmueble. Este importe se refiere al año natural, pero se reducirá proporcionalmente cuando no se haya tenido la titularidad del mismo durante todo el año.

- Las celdas 6 y 7 sirven para hacer constar los gastos, de personal y de aprovisionamientos, que haya que deducir de los ingresos íntegros (la cantidad total ingresada), que estará marcada en la celda 5. La celda 8 será el resultado de restar los importes de la 6 y la 7 a la 5 (5-6-7). Es la Base imponible A

- El apartado 210-C servirá para hacer constar las ganancias patrimoniales, exceptuando las derivadas de bienes inmuebles (estas se declaran en el modelo 212). La celda 10 sirve para el valor de transmisión del bien, menos gastos y tributos, las celdas 9 y 11 sirven para hacer constar la fecha y el importe de adquisición del bien que se está transmitiendo, más los gastos e impuestos de dicha adquisición.

- La celda 12 es la diferencia entre 10 y 11 (10-11).

- La celda 13 es la Base Imponible B, es decir, el importe de la celda 12 menos las reducciones que procedan.

Liquidación

- La celda 14 indicará el tipo de gravamen que corresponda a las rentas declaradas.

- Las celdas 15, 16 y 17 servirán para los supuestos de exenciones (cantidades que no es preciso declarar), así como cantidades que son límites, según convenio.

- La celda 18 es la cuota íntegra, es decir, el resultado de aplicar el tipo a la base imponible A y B, antes vista. Si es negativa, se pondrá un 0.

- La celda 19 servirá para una deducción por donativos realizados, de forma parecida al IRPF genérico.

- La casilla 20 sirve para hacer constar las retenciones y pagos a cuenta efectuados, a efectos de las cantidades declaradas en este modelo 210.

- La cuota diferencial constará en la casilla 21. Y será el resultado de restar los importes de las celdas de deducciones y retenciones a la cuota íntegra (18-19-20). Es la cantidad a ingresar.

Fecha y firma

- La declaración tiene que ir firmada por la persona que presente la declaración. En el caso de que se trate de una persona jurídica o entidad, puede presentarla un representante de la misma siempre que haga constar su NIF e junto a la firma.

Ingreso

- En este espacio se hará constar la forma de pago, pudiendo elegir entre realizar un pago en efectivo o mediante domiciliación o adeudo en cuenta bancaria marcando los códigos (CCC) de dicha cuenta.

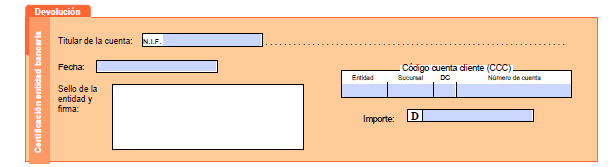

Devolución

- Este espacio servirá para incluir al titular de la cuenta y cuenta corriente al que la Agencia Tributaria hará la devolución de las cantidades correspondientes, en los casos en que proceda.

Firma final

- Marcaremos con “X”, lo que convenga: contribuyente, representante, pagador, depositario, gestor o retenedor, con la firma del mismo.